47news посмотрел на мировой рынок алюминия, где российский бизнес зажали геополитикой. Показываем в цифрах, как отрасль выходит из положения.

Глиноземный завод в Ленинградской области может стать одним из самых крупных инвестиционных проектов в России, говорится в полугодовом отчете компании РУСАЛ. Необходимость строительства обусловлена "стратегическими планами по обеспечению сырьевой безопасности" (цитата). 47news изучил многостраничную отчетность предприятия, проанализировал экономику производства алюминия и нашел место России в этой отрасли на мировой арене.

Под завод рассматривается площадка в Ломоносовском районе. Прогнозный срок - 2028 год, штат 7500 человек, инвестиции 400 млрд рублей. Решение будет принято после проведения изысканий, не раз заявляли власти. Эти планы столкнулись с сопротивлением активистов из числа местных жителей, в особенности Соснового Бора.

Производители и сырье

Десятка крупнейших производителей алюминия в мире выглядит так:

Фото: годовой отчет РУСАЛ за 2022 год

Фото: годовой отчет РУСАЛ за 2022 год

На первом месте — госкомпания КНР Chinalco (7,1 млн тонн), на втором — тоже китайцы — Hongqiao Group (6 млн тонн). На Поднебесную приходится более половины всего мирового объема производства, ни одна страна не может приблизиться к этому показателю.

Замыкает тройку РУСАЛ с 3,8 млн тонн (по данным за 2022 год). В РФ производится 5,6% от мирового объема. Доля Европы невелика, чуть больше у США. Старейший производитель в мире, входящий в десятку, американская Alcoa. Австралийско-британский концерн Rio Tinto - один из самых масштабных. Европу представляет норвежская Hydro. Индию — компании Hindalco и Vedanta. В то же время и крупнейшие потребители — Китай, Индия и Евросоюз.

Цепочка производства: из недр добываются бокситы, из них производится глинозем, он идет на производство первичного алюминия. Из него делают полуфабрикаты (слитки, катанка, слябы). Отметим, что по словам экспертов, алюминиевая отрасль не добывающая, а перерабатывающая. Основные же сложности в большом количестве логистически распределенных звеньев — нет глинозема, значит нет алюминия.

Бокситов высокого качества в России практически нет: они залегают в экваториальных областях, большинство поставок идет к нам из Гвинеи. Второй вид сырья — нефелиновые руды с гораздо менее эффективной переработкой, на них работают предприятия эпохи СССР.

Применение алюминия очевидно: строительство, автомобилестроение, авиация, электроника, окна, фасады, пищевая и лекарственная упаковки, бытовая химия, фольга, проволока. Позиций сотни, это самый востребованный металл после стали.

К слову, один из показателей экономики — среднедушевое потребления алюминия. В среднем, в мире это около 10 килограмм в год. Высок уровень в странах с развитым автомобилестроением — в Германии и Южной Корее он превышает 26 кг в год. В США, Швеции, Японии, ОАЭ, Китае — 15-16 кг в год. В России — 8 кг.

Первая партия алюминия в СССР выпущена на Волховском заводе в 1932-м. Через год заработал Днепропетровский на Украине. В 1938-м запущен Бокситогорский глиноземный. В 2006-м построен Хакасский алюминиевый, в 2015-м — Богучанский, в 2021-м — Тайшетский. Глиноземные не строились с 1970-х.

Цены и запреты

До 2022 года российские предприятия были обеспечены бокситами на 100% за счет собственных зарубежных производств. Естественно, они прекратились из украинского Николаева (национализирован и простаивает). Австралия, США, Южная Америка и Испания отказались от продажи глинозема РФ, вдвое ограничила поставки Ирландия. Альтернативы найдены в Азии, но цены, например, в Китае, на 20-25% выше традиционных рынков. Так или иначе, потери в поставках составили около 4 млн тонн глинозема при потребности отрасли в 7,9 млн тонн. Появилась угроза закрытия производств алюминия (это даже при том, что за Россией 4,5% мирового производства глинозема).

Скорее всего, в этой точке и родилось решение о строительстве современного глиноземного завода. Исходя из геополитической составляющей, несложно предположить на каком уровне.

Сбыт готовой продукции из России стал затруднен. Великобритания и Австралия ввели заградительные пошлины на уровне 35%, а США — все 200%. Последний, декабрьский пакет санкций ЕС коснулся изделий из российского алюминия.

На данный момент, ни РУСАЛ, ни его дочерние компании не под санкциями. В 2018-м Минфин США на некоторое время вносил предприятие в санкционные списки. После длительных переговоров Олег Дерипаска отказался от контрольного пакета акций и не может получать финансовую выгоду от миноритарной доли. По данным Минфина США, соглашение действует и исполняется.

Азия же блюдет свои интересы. Так, ввозные пошлины в Китай и Индию выше, чем в ЕС. Тем не менее, выручка от продажи российского алюминия в КНР выросла в два раза и составила 1,1 млрд долларов. На внутреннем рынке рост на 10% — до 3,7 млрд долларов, прогноз положительный.

Фото: годовой отчет РУСАЛ за 2022 год

Фото: годовой отчет РУСАЛ за 2022 год

Россия пытается наладить сбыт в Турцию, Юго-Восточную Азию и Латинскую Америку. Перенастройка происходит на фоне падения спроса (везде кроме Китая) последние полтора года за счет замедления мировой экономики. На рынке образовался профицит производства, цены стоят.

Тем временем, выросли цены на компоненты технологического процесса. По данным отраслевых порталов, рост на аноды составил 90%, на глинозем — 21%, на кокс нефтяной — 89%, пек (связующий элемент) — на 93%.

Поставки и финансы

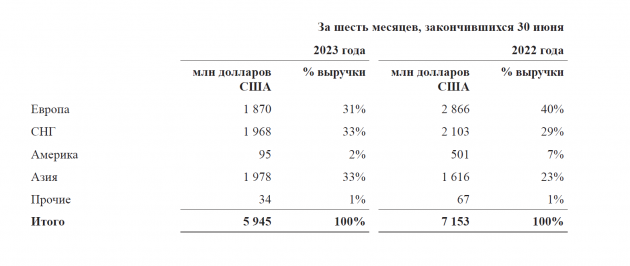

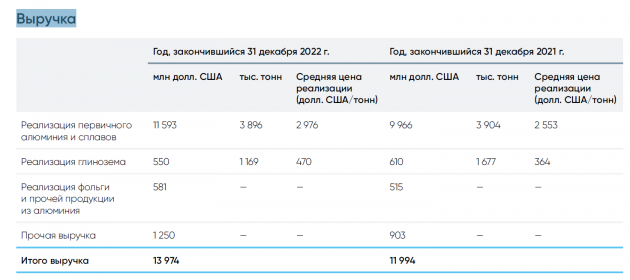

Судя по полугодовому отчету РУСАЛа за 2023 год, на Европу приходится 31% выручки (1,87 млрд долларов), на СНГ — 33% (1,97 млрд), на Азию — 33% (почти 2 млрд), на Америку — всего 2% ($95 млн). За 2022 год выручка составила почти 14 млрд долларов, а за первую половину 2023-го 5,9 млрд. Кроме того, по словам экспертов, ухудшение конъюнктуры, рост конкуренции, закупка дорогого сырья в Азии привели к тому, что соотношение прибыли к долгу у РУСАЛа достигло критических значений (12,3).

Вот как положение описывает в отчете компании гендиректор РУСАЛа Евгений Никитин:

"Мы продолжаем сталкиваться с проблемами сырьевой базы, высокой инфляцией, глобальным санкционным противостоянием. Все это негативно влияет на себестоимость производства. При этом замедление роста в некоторых сегментах рынка неизбежно сказывается на динамике потребления металла".

Доходность бизнеса по производству алюминия оценивается в 13% по EBITDA (прибыль до вычета расходов по выплате процентов, налогов и амортизации). Но с вводом РФ курсовых экспортных пошлин, показатель может снизиться на 30%, отмечают аналитики. Пошлины, в свою очередь, вводятся из-за ослабления рубля — этот процесс увеличивает привлекательность экспорта для российских компаний (чем выше курс доллара, тем выгоднее продавать товары за рубеж).

Исторически, алюминиевая отрасль экспортно ориентирована. Но сегодня из-за того, что сырье покупается за валюту, выгода нивелируется. При этом алюминий — биржевой товар, то есть продавец не может диктовать цену.

Производство и методы

Что касается методов производства глинозема, то их два. Первый, классический для СССР — способ спекания. Используется при переработке нефелиновой руды и низкокачественных бокситов с высоким содержанием примесей. В процессе используются печи. Сильно влияет на экологию и требует большего расхода энергии. Второй — современный метод Байера (выщелачивания оксида алюминия из руды) используется для извлечения глинозема из высококачественных бокситов на современных предприятиях. Почти все операции происходят герметично, под высоким давлением без печей и продуктов сгорания. Затраты на сырье и энергию в разы меньше. Уже упоминалось, что этот метод обещают использовать в случае реализации проекта в Ленобласти.

За последние 25 лет мировое потребление алюминия выросло в 2,6 раза, в то время как потребление предприятиями в России и СНГ снизилось на треть. Косвенно это показывает технологическое отставание российской экономики.

В мире

Если же в целом о ситуации на зарубежном рынке, то Европа сокращает мощности в связи с ростом цен на электроэнергию, Китай и Индия наращивают производство и закупки. Общее потребление медленно, но растет. Значительный рост ожидается за счет производства электроавтомобилей, упаковки и объектов возобновляемой энергетики. Все производители несут издержки по снижению углеродного следа и воздействия на окружающую среду в рамках законодательных ограничений экологического толка (в России тоже). Параллельно, между изготовителями металла идет гонка по усовершенствованию производственных цепочек и технологий — прогнозы на развитие компании строят вплоть до 2035 года.